1元能保600万?揭秘互联网保险营销的文字游戏

央广网北京4月25日消息(记者 刘经宇)今年3月,北京的许杰收到朋友转发的一条泰康在线保险“长生保”的链接,页面显示可领取“免费福利大礼包,且限量赠送,领完为止”。

许杰点开链接,按照指定步骤,支付了3.3元。本以为投保过程就此结束,但他很快收到短信,被通知此后每月要扣除保费98.17元,累计扣费11个月。4月24日,泰康在线保险的客服人员对记者表示,在微信上购买保险支付首月保费时,大多会默认勾选“微信自动付费”的服务,按月扣费,消费者可能没有注意这个功能。

不仅泰康在线保险,央广网近日调查还发现,部分保险公司、保险专业中介机构的互联网保险营销宣传广告,存在过度营销、虚假宣传、诱导消费等诸多乱象,导致出现大量保险消费纠纷。其中“首月1元”“免费赠险”等方式对消费者的误导尤其明显。

早在2021年8月,银保监会就曾下发《关于开展互联网保险乱象专项整治工作的通知》,重点整治销售误导(欺骗消费者、投保告知不充分、隐瞒承保信息等)、强制搭售(诱导销售、套路续费等)、费用虚高、违规经营和用户信息泄露等突出问题。

互联网保险营销的文字游戏

同许杰一样,刘成也碰到类似遭遇。2022年4月,刘成在某软件充话费时,看到一个领取2元优惠券的活动。按照要求做完任务后,他获取一个“30日免费保险”的奖励,并未多想便点击了领取。刘成向记者确认,在此过程中,自己并未填写任何个人信息。

直到2023年3月,刘成无意间发现每月都被自动扣除一笔保险费,扣款金额是16.3元。仔细查看后,才发现正是上次参加的“30天免费保险”活动,在该活动生效后,便按月自动扣费。

刘成提供的缴费记录显示,其所购保险是众安保险旗下的无忧保综合意外险。众安保险官网显示,截至2021年底,众安服务超过5亿用户,累计出具约427亿张保单。

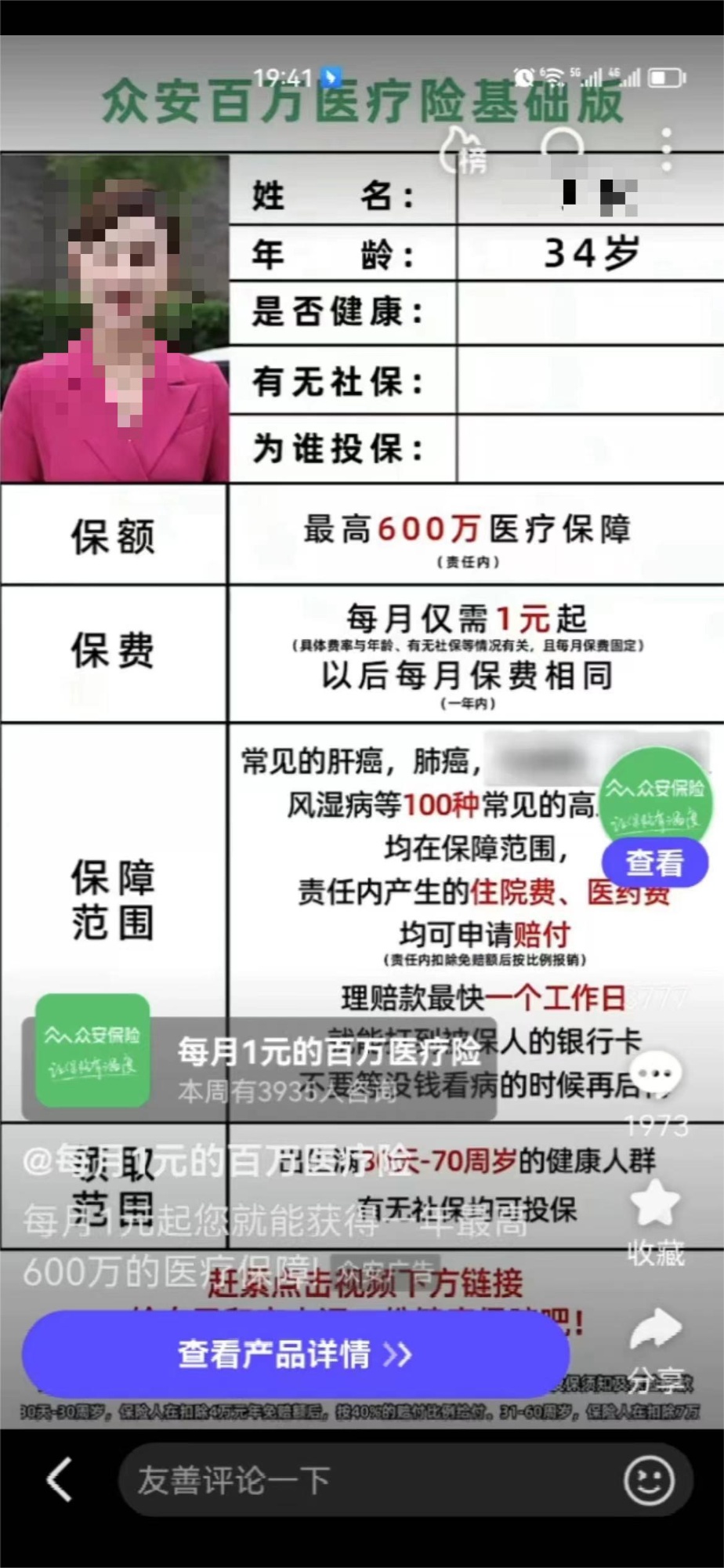

4月22日,记者在某App上刷到一则众安保险广告,其广告页面显示,该保险名为众安百万医疗险基础版,“最高600万医疗保障,保费每月仅需1元起,以后每月保费相同。”

众安保险在视频广告上称每月保费1元起(央广网发 记者截图)

记者输入手机号和验证码后,页面显示“仅差一步,享600万保障”。此时,页面下方仍然显示每月仅需1元起的字样。申请开通后,费用却从1元变为每月保费2.16元。

记者注意到,在选择付款后,弹出的页面显示是“最后一步,阅读投保文件。”而页面文件分为健康告知、免责说明书、投保须知和重要提示四项,只需点击最下方的“我已逐页阅读并确认完全符合健康告知内容”即可。

随后,页面会跳转出开通众安百万医疗保险自动续费功能的提示。点击确认后即可付款。

在支付2.16元后,该页面不断跳转出升级保障的相关提示,随后记者选择同意升级并再次付款。

记者在众安保险App的保单页面中看到,所购保险名为“众安百万医疗保险2022版”,点击保单页中的“去缴费”选项,该保单为期一年,目前累计缴费2.16元,但下期应缴费用已变为30元。

保险行业工作人员张铭告诉记者,这种网络营销方式主要是通过文字游戏在规避风险的同时误导消费者,从而达到营销目的。“很多人误以为这个保险就是1元购买,实际上广告中写明是1元起,第一次付款确实只付一两块钱,但消费者已经开通了自动扣费功能,后面每个月扣费的价格就高了。”

北京市中高盛律师事务所保险专业律师李滨告诉记者,这是互联网保险营销中常见的消费陷阱,消费者看到此类保险广告后,往往被其中“1元保险”等字样吸引,出于这种心理,在投保过程中往往想尽快完成操作,不会太仔细查看内容,便快速点击确认。

1元真能赔600万?

“广告宣传中说,花多少赔多少,最高可赔600万。”许杰说,他仔细研究了保险规则,该保险的赔付前提是在生病时,先通过医保支付9万元才行,并且赔付比例只有30%。也就是说,生病花费10万,才可以赔付3000元。“这要得啥病,我才能用这个保险赔到钱?”

4月24日,泰康在线保险的客服人员对记者表示,像许杰这类情况,首月支付了3.3元,但后续保费变高,可能是在购买保险后选择了升级服务。

众安保险的客服人员向记者表示,虽然广告宣传中说1元起,但实际缴纳保费时会根据投保人年龄做出区分。按记者年龄段,投保金额为每月2.16元,但这仅是该险种基础版的保费。

该客服人员称,如果只用基础版保险,不进行升级,后续每月确实只有2.16元保费。但在赔付时,投保人有7万元的免赔额,赔付比例只有30%。对方举例,如果生病住院使用医保后共计花费10万元,在赔付时先减去7万的免赔额,然后赔付剩余金额的30%,也就是只赔9000元。

该客服人员还称,完成升级后,免赔额会降至1万元,剩余部分在责任范围内的可百分百赔付,也就是同样看病花费10万元,升级后可以赔付9万元。

记者完成保险升级后,次月保费从2.16元变为30元(央广网发 记者截图)

上述客服人员表示,不管是否升级保险,都可以享受最高600万的保额。记者算了一笔账,对于基础版用户而言,只有生病花销在2000万以上,才可能拿到600万赔付。

在李滨看来,一款正常的保险产品,名称、保险责任、保险金额、保险费等信息都应详细展示给消费者。其中,保险条款的全文包括说明书、免责提示等内容都应强制投保人进行浏览,否则无法进入下一个程序。

“消费者正常购买保险时,保险公司都会要求消费者本身不存在某些基础疾病、健康隐患,否则保险公司会拒保。”李滨说,在线上操作时,如果消费者不了解相关规定,就直接点击了确认,然后付款。保险公司在需要赔付时,就可能会以“未如实告知”为由解除合同,随后退保,但不会退保费。

“我们年轻人还好一些,起码注意到自动扣费,知道找保险公司退钱。如果老人碰到这些,肯定发现不了。”刘成说。

不会亏钱的保险公司

刘成介绍,他父母早给自己买了保险,没必要再单独买保险。当时完全是因为看到免费活动,随手点了一下,没想到后续还要扣费。

他告诉记者,自己发现自动扣费后,就在某平台进行投诉,众安保险的客服人员很快联系自己,最后退回了保费。

李滨表示,近年来,部分保险公司通过这种网络营销模式扩大保险销量,进而牟利的情况已经发生多起。其实,线上保险就是简化缔约的程序,以最便利的方式完成保险合同的订立和首期保费的收取。

他称,在这个缔约过程中,保险公司省略了向消费者对于产品保险责任的描述及免责条款的明确说明和提示义务,严重侵犯了保险消费者的知情权和选择权。然后,保险公司通过侵犯消费者知情权的方式,以全程误导为辅助,再以增加退保难度的方式进行保险销售。

李滨表示,一般保险公司会将此类业务委托给技术公司和中介公司,比如保险代理公司或经纪公司,它们通过社交平台、短信等方式进行推广,完成线上的承保工作和保险销售工作。在这个过程中,部分保险公司或销售机构还可能会涉嫌从社交平台获取消费者的身份信息。

张铭告诉记者,不少消费者发现被自动扣费后想要退保,可能会因合同中某些条款,导致无法全额退款,“不管怎么操作,保险公司肯定不会亏钱。”

屡禁不止的不实宣传

近年来,互联网平台频繁出现宣传“零首付”“低首付”“首月仅为X元”等字样,却没有全面展示保费缴纳整体情况。

2020年,中国银保监会消费者权益保护局发布关于安心财险、轻松保经纪、津投经纪、保多多经纪侵害消费者权益案例的通报。通报称检查发现,上述机构在宣传销售短期健康险产品中,存在“首月0元”“首月0.1元”等不实宣传(实际是将首月保费均摊至后期保费),或首月多收保费等问题。上述行为涉嫌违反保险法中“未按照规定使用经批准或者备案的保险条款、保险费率”“欺骗投保人”等相关规定。

银保监会指出,上述行为严重侵害了消费者的知情权、公平交易权等基本权利,损害了消费者的合法权益。

银保监会曾通报“首月0元”“首月0.1元”等不实宣传(央广网发 记者截图)

针对互联网保险乱象,银保监会已多次发文整治。2020年6月底发布《关于规范互联网保险销售行为可回溯管理的通知》,对保险机构互联网销售过程管理等方面都作出具体要求。

2021年8月,银保监会下发的《关于开展互联网保险乱象专项整治工作的通知》,重点整治销售误导(欺骗消费者、投保告知不充分、隐瞒承保信息等)、强制搭售(诱导销售、套路续费等)、费用虚高、违规经营和用户信息泄露等突出问题。

近日,银保监会下发的《关于开展保险机构销售人员互联网营销宣传合规性自查整改工作的通知》要求,自4月3日起,各保险机构就互联网营销宣传开展为期3个月的自查整改工作。

北京工商大学中国保险研究院副秘书长宋占军表示,2019年以来,银保监会及各保监会通过风险提示、规范性文件、行政处罚等方式持续整治过这类问题,但依然有部分保险公司游走在监管政策的边缘,以促销等方式向消费者提供短期免费保障,在消费者没有充分知情的情况下,引导消费者升级保障,由免费保险转入付费业务。

宋占军认为,监管部门应加强互联网保险业务的舆情监管,通过监测“首月0元”“1元保”等投诉,及时处罚违规保险公司和保险中介平台。另外,消费者也应充分评估互联网人身保险产品的需求匹配性,在平台购买过程中仔细阅读相应条款。

(文中许杰、刘成、张铭为化名)

版权声明:凡注明“来源:中国西藏网”或“中国西藏网文”的所有作品,版权归高原(北京)文化传播有限公司。任何媒体转载、摘编、引用,须注明来源中国西藏网和署著作者名,否则将追究相关法律责任。

中国西藏网微博

中国西藏网微博 中国西藏网微信

中国西藏网微信